仕事でやっていることを、まとめました。自分でやる人にお勧めです。

会社設立の手続き

法人を設立して、ビジネスを始めるには、最初にいろいろな手続きがあります。手続きが煩雑で専門家に依頼したり、選択肢が複数あるので専門家のアドバイスが必要な手続きは、以下のふたつです。

・設立の登記

・税務の手続き

設立の登記

設立の登記は、税理士・司法書士・行政書士に相談・依頼するか、ご自分で手続きします。税理士として考慮したいポイントは以下のとおりです。

- どこを本店にするか?

本店所在地によって所轄する税務署が決まります。グループ企業の場合、本店所在地が異なると、所轄する税務署が別になります。 - 決算期をいつにするか?

何月でもいいのです。決算を充分に検討するには、時間に余裕のある時期がいいでしょう。また、特定の会社と複雑な取引がある場合は、相手の会社より1月遅らせておくと、自社の決算がスムーズにいきます。 - 誰を役員にするのか?

税法には、役員に対する規定がいろいろとありますので、それらを踏まえて決めたいものです。 - 資本金をいくらにするか?

一般に、財務的には、多いほどいいです。しかし、1千万円未満なら、最初の2年間、消費税が免税になります。1千万円を超えると、法人住民税の均等割が年に11万円増えます。 - 目的欄をどう書くか?

目的欄にない事業もできます。目的欄は、自社のアイデンティティを明確にするための作文で、人に読んでもらうためのものです。

税務署への手続き

税務署に提出する書類で特に重要なものは、以下のとおりです。

「法人設立届出書」

会社の内容を税務署にご報告するためのものです。提出するメリットはありませんが、提出義務があります。提出しなくても、登記によって、会社の設立を税務署に知られます。

「青色申告の承認申請書」

設立後3月以内に提出しないと間に合いません!申告を白色から青色にすることによって、様々な青色申告の特典を受けることができます。会社の義務は、帳簿をきちんとつけることです。

「給与支払事務所等の開設・移転・廃止の届出書」

これから源泉所得税を納付しますよというご報告です。会社は、税務署に代行して、給料などの支払いの際、源泉所得税を徴収して税務署に納付する義務を負います。

「源泉所得税の納期の特例の承認に関する申請書 兼 納期の特例適用者に係る納期限の特例に関する届出書」

毎月の源泉所得税を翌月10日までに納付するのは手間なので、これを半年に一度で済ませる特例です。二つの特例があります。納期の特例は、上半期分を7月10日に、下半期分を1月10日に納付する特例です。納期限の特例は、下半期分を1月10日から20日に延長する特例です。年末には年末調整と正月があり、忙しいので、延長が必要です。

他に検討すべき書類について、軽く紹介します。

「消費税の新設法人に該当する旨の届出書」

資本金を1千万円以上にすると、いきなり消費税の納税義務があります。

「消費税簡易課税制度選択届出書」

簡易課税は、損得をよく計算する必要があります。消費税が課税になるとわかってから(年間課税売上が1千万円を超えてから)提出しても間に合います。

「売上に関する帳簿の記載事項の省略承認の申請書」

平成15年頃からできた模様。提出しなくても問題ないような。

「事前確定届出給与に関する届出書」

この届出は、融通がきかなくて、使い勝手が悪いものです。現行の税法では、実務上、役員の報酬は毎月一定額に決めておくのがベストです。

「棚卸資産の評価方法の届出書」

届け出なければ、最終仕入原価法になります。

「有価証券の一単位当たりの帳簿価額の算出方法の届出書」

届け出なければ、移動平均法になり、総平均法より面倒ですね。普通は同一株式の売買をそんなにやらないので不要かな。

「減価償却資産の償却方法の届出書」

届け出なければ、普通に定率法になります。ただし、建物・建物付属設備は定額法しか選択できません。

他にもまだありますが、実務上、ほぼ必要ないので、省略します。

都税事務所への手続き

法人事業税と法人住民税のために、税務署に提出する法人設立届出書と同じものを都税事務所へ提出します。23区以外では、都道府県と市町村の2箇所へ提出します。

法人設立・設置届出書

東京都の用紙は、税務署提出用、都税事務所提出用、23区以外の市町村提出用、納税者控用の4部複写式になっていて、親切なようでわかりにくいです。要するに

(1)税務署提出用を1枚清書してから、

(2)提出先を書き換えたコピーを作り、

(3)さらにコピーして控用を作り、

(4)最後に押印します。

源泉所得税の納税準備

会社が設立されてからは、源泉所得税の徴収義務を負うので、納税に必要な納付書の用紙を、所轄の税務署に行って手に入れる必要があります。

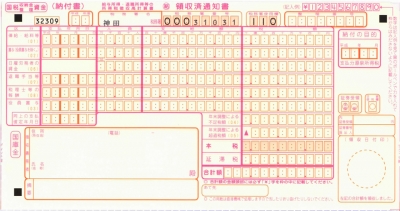

(納付書)給与所得・退職所得等の所得税徴収高計算書(給)領収済通知書

納期の特例を提出した月まで、使用します。

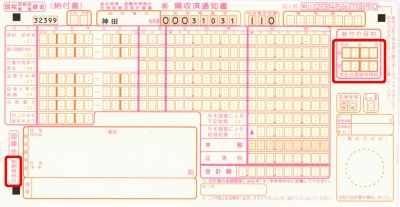

(納付書)給与所得・退職所得等の所得税徴収高計算書(給)領収済通知書 納期特例分

納期の特例を提出した翌月以降に、使用します。

設立登記を専門家に依頼している場合には、支払った報酬から源泉所得税を差し引いている筈です。請求書をご確認ください。当面の間、給料を支払わないのであれば関係ないと思うかもしれませんが、さっそく源泉徴収義務が生じているのです。

in <b>/home/hale/has.jp/public_html/t/wp-content/themes/thase/footer.php</b> on line <b>8</b><br />

http://t.has.jp/wp-content/themes/thase/img/qr-t-big.gif)